Если вы каждый раз говорите себе, что начнете новую жизнь с понедельника, первого числа следующего месяца, нового года — похоже, сейчас самое время перестать давать себе обещания и наконец-то сделать то, о чём давно мечтали. А если на Новый год вы заказывали у Деда Мороза много денег, но он почему-то проигнорировал ваше сообщение, тогда тем более настал тот день, когда нужно взять всё в свои руки. Давайте вместе обзаведемся новыми полезными привычками, проанализируем свой бюджет, перестанем тратиться на случайные покупки и научимся сокращать расходы и превращать экономию в прибыль. Для этого у нас есть пять эффективных и проверенных советов от экспертов.

Экономим на обязательных расходах

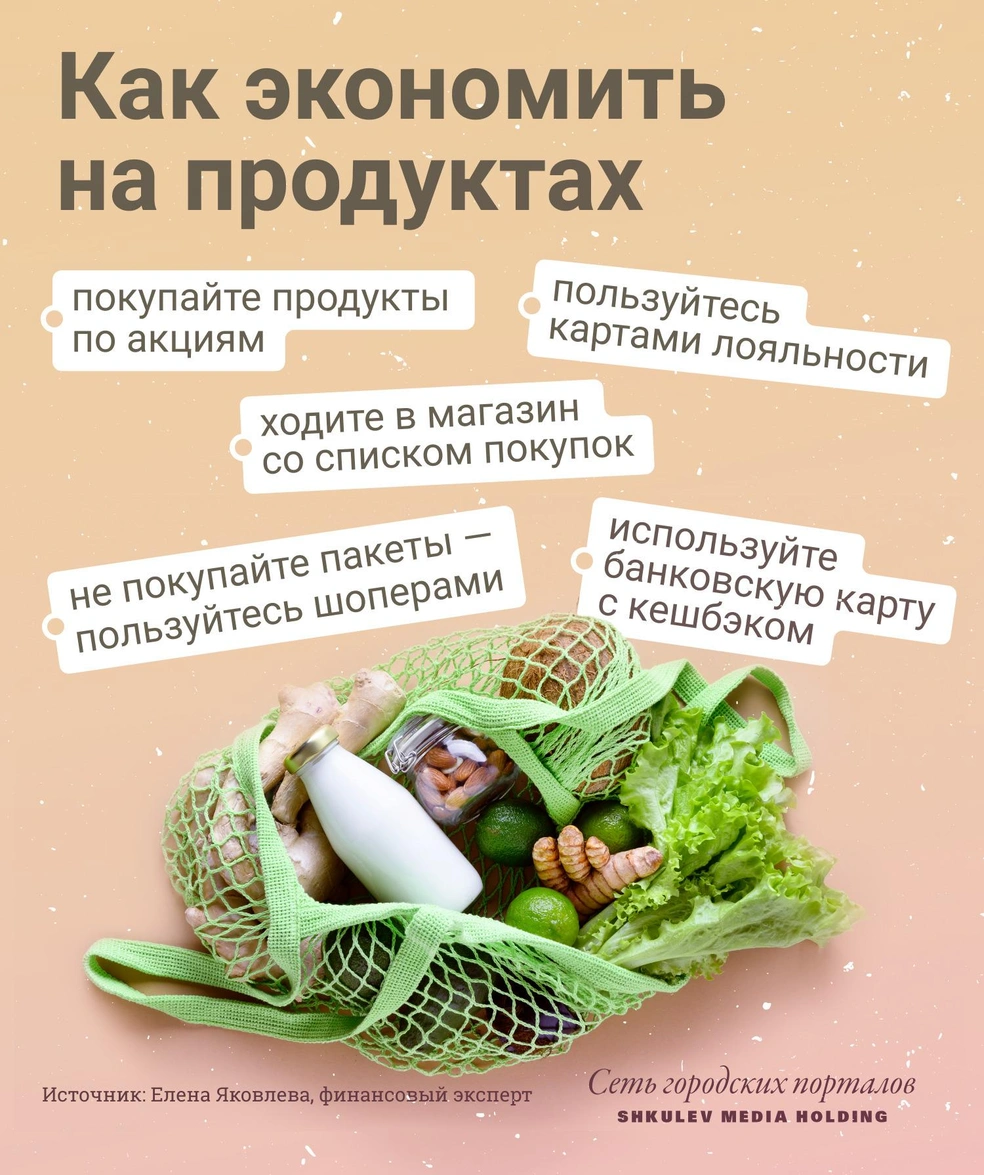

Понятно, что с каждым годом ходить в магазин становится только дороже, но и здесь есть некоторые хитрости, которые помогут вам не потратить лишнего.

Во-первых, у каждой сети есть свои карты лояльности, акции и предложения для клиентов: «два по цене одного», бонусные баллы, скидки.

— Ходите в магазин со списком покупок, своей сумкой, закупайтесь сразу надолго, — говорит финансовый эксперт Елена Яковлева. — Заранее подготовленный список продуктов — отличный способ экономии семейного бюджета. Он помогает сфокусироваться на необходимом и не купить лишнего. А если у вас есть автомобиль или магазин находится рядом с домом, то экономичнее закупаться большими упаковками. Кроме того, чтобы каждый раз не тратиться на пакеты, обзаведитесь парой холщовых сумок-шоперов.

Также не лишним будет узнать, какие кешбэки предлагают разные банки при оплате покупок их картой, и о кобрендинговых картах лояльности (это когда какой-то банк объединяется с определенным ритейлером и предлагает повышенный кешбэк).

Сэкономить можно и на питании. Например, чаще готовить дома и отказаться от бизнес-ланчей в кафе. Допустим, комплексный обед стоит 250 рублей. А кастрюля условного борща — 500 рублей. Хотя диетологи и говорят, что готовить лучше на два (максимум — три) дня, но мы же тут про экономию. Так вот. За 20 рабочих дней вы потратите 5000 рублей на бизнес-ланчи или 2000 на домашнюю еду — разница ощутима.

То же касается покупки готовых продуктов в магазинах. Да чего там — экономить можно даже на кофе. В кафе большая чашка американо стоит плюс-минус 120 рублей. Вы покупаете большую упаковку молотого кофе, чтобы варить его дома, тогда та же чашка домашнего кофе будет стоить 20 рублей. Ладно, придется потратиться на термокружку, но это так — мелочи по сравнению с будущей выгодой и экономией.

Попробуйте принцип «Отложи больше завтра»

Раз уж у нас принято время от времени смотреть на опыт заграничных соседей, то давайте перенимать хотя бы положительный опыт. Американский поведенческий экономист Шломо Бенарци и лауреат Нобелевской премии по экономике Ричард Талер разработали программу под названием «Отложи больше завтра» — принцип, который в США вошел в «Акт о защите пенсий».

Смысл этой программы в том, чтобы постепенно увеличивать сбережения, когда вы начинаете больше зарабатывать. Это помогает копить более безболезненно для человека, так как он, увеличивая свои доходы, оставляет примерно тот же уровень расходов. Проще говоря: стали больше зарабатывать — не начинайте больше тратить. Понимаем, что инфляция и всё такое, но хотя бы постарайтесь.

Бенарци и Талер предложили такой вариант сотрудникам небольшой американской компании, которые жаловались, что с трудом оплачивают свои счета и не могут скопить денег. Бенарци отметил, что они должны были увеличивать сумму от зарплаты, которую откладывали, на 3% каждый раз, когда получали прибавку. Эксперимент проводился с 1998 по 2002 год.

Сначала сотрудники сберегали 3% от зарплаты. В 1999 году начали откладывать по 6,5%, через год — 9,4%. В 2001 году они переводили в накопления уже по 11,6%, а в 2002 — 13,6%. То есть участники эксперимента начали сберегать в четыре раза больше. А увеличение накоплений приводит к значительной разнице в образе жизни, который люди могут себе позволить. По словам Шломо Бенарци, если в первый год эксперимента работники могли позволить на свои сбережения купить только пару новых кроссовок, то в 2002 году — машину.

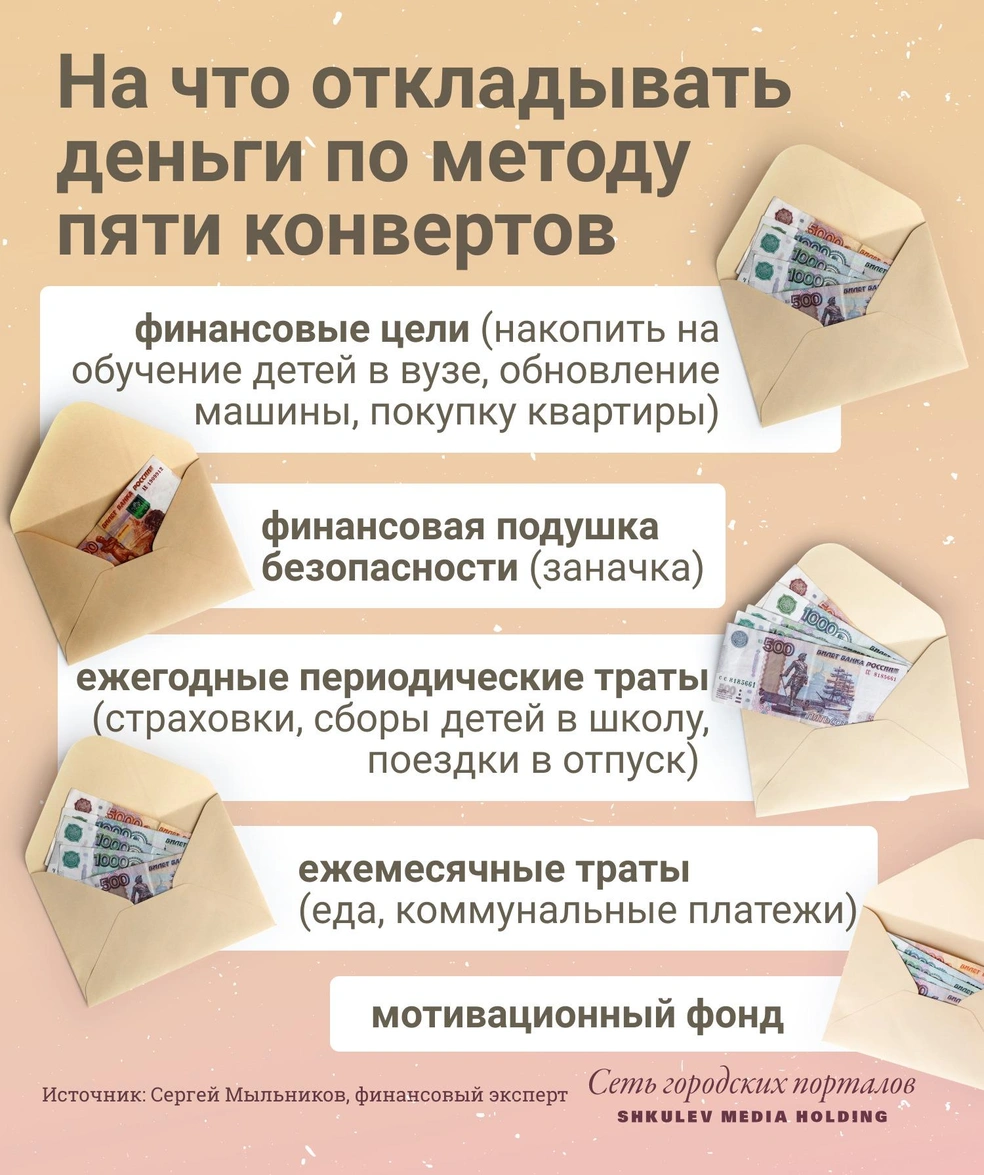

Метод пяти конвертов

Этот метод заключается в том, что, получая месячную прибыль (зарплата, доход от бизнеса или сдачи квартиры), вы кладете ее не на один какой-то счет, а распределяете по пяти «конвертам», каждый из которых отвечает за разные нужды.

Первый конверт — на финансовые цели — по большому счету можно назвать вашим инвестиционным портфелем. Здесь эксперты предлагают откладывать деньги на обучение детей в вузе, обновление машины, покупку квартиры и т. д. Что-нибудь глобальное и затратное.

— Можно сформировать отдельный портфель для каждой цели или использовать один для всех — это зависит от параметров ваших целей: валюты, срока, риска и т. д. Получив доход, сразу же откладывайте часть в конверт № 1, — говорит финансовый эксперт Сергей Мыльников.

Второй конверт — финансовая подушка безопасности, средства на непредвиденные расходы, заначка. Это те деньги, которых должно хватить на три месяца привычной жизни, если вы вдруг лишитесь работы. Чтобы сохранить сбережения от инфляции и в то же время обеспечить к ним легкий доступ, держите деньги на вкладе с возможностью пополнения и снятия либо на накопительном счете с начислением процентов на остаток.

В третий конверт откладывайте деньги на ежегодные периодические траты: страховку, сборы детей в школу, отпуск. Это существенные, но редкие и плановые расходы. Поэтому откладывать на них можно в течение года. А вот для ежемесячных трат приспособьте четвертый конверт. Кладите сюда ровно столько, сколько вам должно хватить на месяц. Остатки отправляйте в пятый конверт — в нём будет храниться так называемый мотивационный фонд. Это ваша «премия», из которой вы можете наградить себя за достижение целей. «Наградой» может быть что угодно: поход в кино, шопинг, посиделки в кафе или баре. Как часто себя награждать, решайте сами. Главное, не залезайте ради этого в другие конверты.

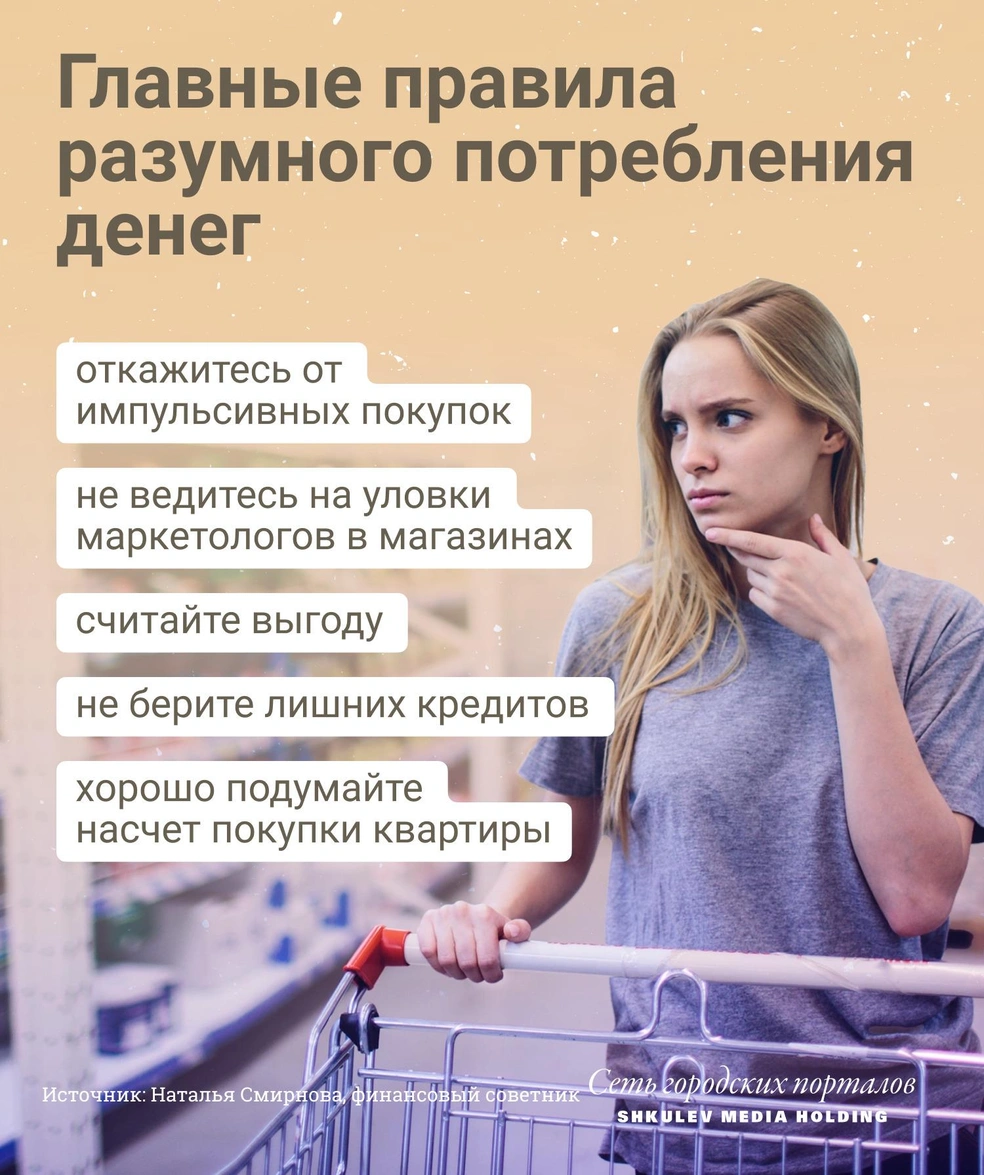

Помните о разумном потреблении

И здесь речь пойдет не об отказе от пластика, переработке материалов и прочем ресайклинге. Хотя забота об экологии — это тренд последних лет. Деньги — это тоже ресурс, и к нему нужно относиться так же осознанно.

— Заведите привычку не покупать вещь незамедлительно, подождите хотя бы пару часов, а лучше — день и тогда уже принимайте окончательное решение, — говорит финансовый советник Наталья Смирнова. — Не ведитесь на уловки маркетологов в магазинах и научите этому детей. Проверяйте ценники, заглядывайте на нижние полки, куда убирают аналогичные товары, но по более низкой цене. Не гонитесь за ненужными бонусами. Посчитайте, что для вас выгоднее: каждый день использовать свою машину или добираться до работы общественным транспортом. Если поездки редкие, возможно, дешевле будет такси? Если есть необходимость в кредите, здраво оцените свои возможности, кредитная нагрузка не должна превышать 30% бюджета семьи. Хорошо подумайте насчет покупки квартиры. Для многих выгоднее снимать жилье, чем брать ипотеку. При этом можно откладывать или инвестировать в ценные бумаги небольшую сумму на покупку в будущем. Этот вариант подходит мобильным людям, которых не смущает возможный психологический дискомфорт от отсутствия своего жилья здесь и сейчас.

По словам эксперта, выбирая осознанное потребление, вы начнете экономить без фанатизма, но разумно, улучшая свое настоящее и будущее, а сэкономленные деньги можно направить на обучение, заначку, создание пассивного дохода или капитала для своей семьи.

Используйте импульсивные покупки себе на пользу

Если уж импульсивных покупок избежать не удалось, их можно превратить во что-то полезное. Например, в прибыль. Сделали необязательную покупку? Переводите такую же сумму на счет. Таким образом, во-первых, ваша копилка начнет пополняться с каждым импульсивным приобретением, во-вторых, возможно, в следующий раз вы задумаетесь, стоит ли оно того. Ведь придется заплатить дважды.

Само собой, это далеко не все способы сохранить и приумножить свой капитал. Так что если вы хотите еще больше полезных советов от специалистов, то посмотрите, как узнать размер будущей пенсии и увеличить ее, ознакомьтесь с 35 пособиями на все случаи жизни — тем, кто трудится или остался без работы, вышел на пенсию или завел семью. Ну а если не хотите попасться на уловки мошенников, проверьте, знаете ли вы, откуда берутся долги банкам, о которых вы не знаете.