Если прошлый год отметился потоком жалоб на невозможность оформить полис ОСАГО, то сейчас таких писем стало меньше, зато всё больше автомобилистов замечает резкий рост стоимости полисов. К нам обращаются водители с большим безаварийным стажем, которые не понимают, почему страховка вдруг стала дороже. Ниже — ответы на частые вопросы о том, как страховые рассчитывают стоимость полиса в 2022 году. Напомним также, что в обозримом будущем ОСАГО может подорожать еще на 26%, если Банк России утвердит новые тарифы.

- Мои коэффициенты падают, но ОСАГО дорожает. Почему?

- Как заставить страховую снизить базовую ставку?

- Я не попадаю в аварии. Почему тогда растет «база»?

- Почему важен КБМ?

- Как влияет город прописки?

- Как влияет возраст и стаж?

- Как проверить правильность расчета?

- Каково наказание за езду без ОСАГО?

- Что делать, если не продают ОСАГО?

Мои коэффициенты падают, но ОСАГО дорожает. Почему?

Самая частая причина — это увеличение базовой ставки. После начала либерализации ОСАГО в 2014–2015 годах страховым разрешили выбирать базовый тариф из определенного коридора. Он много раз расширялся и сейчас составляет 2224–5980 рублей. Поначалу страховые выбирали единый тариф для конкретной территории, однако в 2020 году это ограничение сняли, разрешив компаниям рейтинговать водителей по своему усмотрению. Теперь они вправе менять базовую ставку водителю при неизменных других параметрах, если по каким-то внутренним оценкам он попадает в категорию более проблемных. Сейчас на фоне резкого роста цен на запасные части страховые склонны выбирать базовые тарифы ближе к верхней границе, поэтому многие автомобилисты замечают удорожание ОСАГО без явных причин.

Базовый тариф не нужно путать с коэффициентами, которые используются для вычисления итоговой стоимости ОСАГО. Например, аварийность водителя в основном учитывается коэффициентом бонус-малус (КБМ), но страховые также могут увеличить базовую ставку, если считают водителя или его автомобиль рискованным (учитывается и марка, и год выпуска).

Как заставить страховую снизить базовую ставку?

По сути, никак. «Вилка» тарифов сделана как раз для того, чтобы страховые боролись за «выгодных» водителей, предлагая им пониженные ставки. Вы можете лишь обратиться в другую компанию, но если ставка высока везде, остается смириться. Никаких рычагов воздействия на страховые в этом случае не предусмотрено. Единственное, они обязаны публиковать критерии, по которым они выбирают базовые тарифы, но делают это формально и проверить правильность расчета невозможно.

Я не попадаю в аварии. Почему тогда растет «база»?

По замыслу Банка России страховые должны привлекать выгодных клиентов сниженными ставками. В докризисные времена этот подход работал, и средняя стоимость ОСАГО в последние несколько лет почти не менялась. Тут, правда, важно учесть практику отказа страховых «невыгодным» клиентам: им просто не продавали полис, что искажало статистику средней цены.

Сейчас резкий рост стоимости запасных частей и очередная корректировка справочника, по которому рассчитывается размер компенсации, вынуждают страховые искать все возможности для увеличения стоимости полисов даже для аккуратных водителей. Хуже того, Банк России обсуждает резкий рост максимального тарифа по ОСАГО.

Почему важен КБМ?

Коэффициент бонус-малус (КБМ) — еще одна причина резкого удорожания ОСАГО. У него очень большой «разбег» между максимальным и минимальным значением: например, при прочих равных сильно аварийный водитель платит в 8 раз больше, чем аккуратный (с большим безаварийным стажем).

Коэффициент стал особенно значимым после очередной реформы: с апреля 2022 года пошла в ход новая таблица КБМ. Для водителей, которые в последние годы попадали в аварии, коэффициент ощутимо вырос.

Принцип изменения коэффициента следующий: при первом обращении автомобилист получает КБМ=1,17, который затем ежегодно снижается, если водитель не попадает в аварии по своей вине. Минимальное значение по новой таблице — 0,46, и чтобы его получить, нужно проездить без аварий более десяти лет. Если же машина попадает в ДТП, ее КБМ резко растет, и предельное значение теперь может достигать 3,92 единицы (до реформы пределом было 2,45).

Страховые могут хитрить, указывая водителю завышенный КБМ. Мы уже рассказывали, как его скорректировать. Проверить текущий КБМ вы можете на сайте РСА, также он указывается в полисе. Пересчет КБМ происходит 1 апреля каждого года.

Как влияет город прописки?

Для физлиц страховые учитывают место прописки автомобилиста. Крупные города имеют высокий территориальный коэффициент, тогда как мелкие поселки, а тем более глубинка — пониженные. Например, для Челябинска территориальный коэффициент составляет 1,88 единицы, для Чебаркуля — 1,16, для мелких городков и поселков области — 1. Аналогичный принцип действует и в других регионах.

Можно ли «читерствовать», прописываясь в мелком городе? В теории, да, но возможен ряд сложностей из-за «левой» прописки, включая медицинское обслуживание.

Кстати, для юрлиц определяющим является место регистрации автомобиля.

Как влияет возраст и стаж?

Еще один крайне важный коэффициент, который выбирается по довольно сложной таблице. Максимальное значение составляет 2,27 для водителей до 21 года, только что сдавших на права. Наилучшее же значение 0,83 получают опытные водители старше 60 лет.

В целом чем старше и опытней водитель, тем меньше коэффициент возраста и стажа. Например, если водитель сел за руль в 18 лет, за последующие семь лет его коэффициент упадет более чем в два раза. Но дальнейшее снижение будет медленным, и за следующие семь лет коэффициент снизится примерно на 10%.

Как проверить правильность расчета?

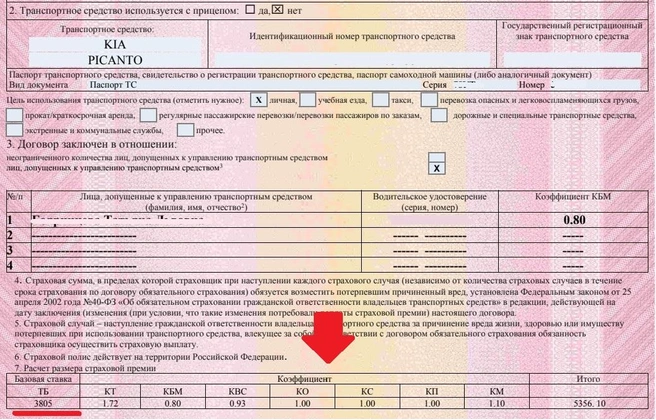

На вашем полисе ОСАГО есть детальная информация, необходимая для определения цены.

В данном случае базовый тариф равен 3805 рублей. Его умножают на шесть коэффициентов, получая итоговую сумму. Смысл коэффициентов и их значения пояснены здесь. Помимо упомянутых выше применяются следующие коэффициенты.

КО — учитывает водителей, и в общем случае равен единице. Если же страховка делается для неограниченного числа водителей — 2,32.

КМ — коэффициент мощности. Для популярного в России диапазона 100–120 л. с. равен 1,2, в остальном выбирается по несложной таблице.

КС — коэффициент сезонности. Чаще всего равен единице (при круглогодичном использовании автомобиля).

Каково наказание за езду без ОСАГО?

По части 2 статьи 12.37 КоАП автомобилисту грозит штраф 800 рублей за каждую встречу с инспектором ГИБДД. Есть прецеденты использования более жесткой статьи 19.3 КоАП за неподчинение законному требованию сотрудника полиции, но их легитимность вызывает споры.

В целом же езда без ОСАГО грозит не столько штрафом, сколько притязаниями пострадавшей в ДТП стороны. При наличии полиса после аварии, особенно мелкой, чаще всего достаточно вызвать комиссара и заполнить несколько документов. Выплаты по ОСАГО не всегда полностью покрывают ущерб, но значительно снижают желание второй стороны идти в суд или применять методы из 90-х в отношении виновника.

Что делать, если не продают ОСАГО?

Страховые отказывают оформлять полис некоторым категориям водителей, которых считают невыгодными: это могут быть таксисты, мотоциклисты, владельцы коммерческого транспорта, а также автомобилисты с аварийным шлейфом. Мы уже рассказывали, как заставить страховую оформить полис.

Договор ОСАГО является публичной офертой, поэтому компании не вправе отказывать водителям, предоставившим полный комплект документов. Страховая может потребовать написать заявление, но рассмотреть его должна в день обращения. Если этого не происходит: включайте камеру, проговаривайте свои требования, просите страховую оформить отказ письменно или фиксируйте устное общение на камеру. После этого обращайтесь в Банк России — это не панацея, но страховые в целом не любят такие повороты.